Kursübersicht > Einkommensteuer > Sozialversicherungspflichtiges haushaltsnahes Beschäftigungsverhältnis und Steuerermäßigungen

Sozialversicherungspflichtiges haushaltsnahes Beschäftigungsverhältnis und Steuerermäßigungen

Hier erfahren Sie alles Wichtige zum Thema Sozialversicherungspflichtiges haushaltsnahes Beschäftigungsverhältnis und Steuerermäßigungen.

Inhaltsverzeichnis

Sozialversicherungsrechtlicher Status

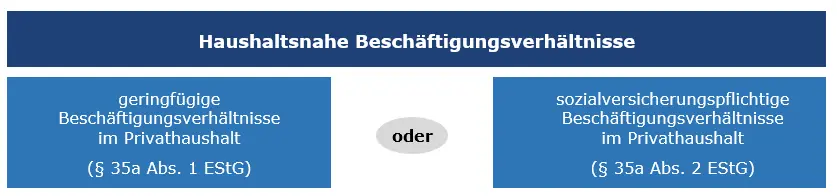

Für die Höhe der Steuerermäßigung ist entscheidend, ob ein geringfügiges Beschäftigungsverhältnis (§ 8a SGB IV) vorliegt oder nicht (§ 35a Abs. 1 EStG). Das sozialversicherungspflichtige Beschäftigungsverhältnis wird für die Ermittlung des Abzugs- und Höchstbetrags den Dienstleistungen von selbständigen Unternehmern insgesamt als „andere“ Beschäftigungsverhältnisse gleichgestellt (§ 35a Abs. 2 EStG).

Sozialversicherungspflichtiges haushaltsnahes Beschäftigungsverhältnis

Das zivilrechtlich wirksame Beschäftigungsverhältnis muss eine Sozialversicherungspflicht auslösen und auch in einem Haushalt des Steuerpflichtigen ausgeübt werden.

Hinweis:

Grundsätzlich gelten dieselben Voraussetzungen wie bei einem geringfügigen haushaltsnahen Beschäftigungsverhältnis.

Um ein sozialversicherungspflichtiges Beschäftigungsverhältnis handelt es sich, wenn ein höherer Lohn als 556 €[1] vereinbart wird. Die zu leistenden Sozialabgaben ergeben sich nach dem jeweiligen Krankenkassenbeitrag sowie den weiteren Beiträgen zur Sozialversicherung (PV, AV, RV) und den Umlage- und Unfallversicherungsbeiträgen.

[1] Seit dem 01.01.2025 beträgt die monatliche Verdienstgrenze 556 €, statt wie vorher 538 € vgl. Geringfügigkeits-Richtlinien i. d. F. 14.12.2023 (Bundesanzeiger, BAnz AT 07.12.2023 B1)).

Hinweis:

Bis zu einem Arbeitsentgelt in Höhe von 2.000 € liegt ein sog. Midi-Job vor, das heißt ein Job in der sog. Gleitzone. Die Daten müssen nach § 93c AO elektronisch an die Finanzverwaltung übermittelt werden.

Im Rahmen der Tarifermäßigung wurden die sozialversicherungspflichtigen Beschäftigungsverhältnisse zusammengefasst mit den haushaltsnahen Dienstleistungen und sind mit 20 % der Aufwendungen, aber maximal 4.000 €, von der tariflichen Einkommensteuer abzuziehen (§ 35a Abs. 2 EStG).

Die Aufwendungen werden durch die einzelnen Abrechnungen usw. nachgewiesen (Nachweis).

In diesem Fall sind die Gehaltsabrechnungen, der Beitragsnachweis an die Krankenkasse sowie die Lohnsteueranmeldung an das Finanzamt, Rechnungen über die Kosten der Lohnabrechnung und der Zahlungseingang auf das Konto des Arbeitnehmers durch Beleg des Kreditinstitutes vorzuhalten.

Beispiel: Sozialversicherungspflichtige Beschäftigung und Steuerermäßigungen

Für die häusliche Reinigung zahlt der ledige Steuerpflichtige S im Rahmen eines sozialversicherungspflichtigen Beschäftigungsverhältnisses 875 € monatlich an die Haushaltshilfe H. S führt ordnungsgemäß die Lohnsteuer und die Sozialversicherungsabgaben (= Arbeitgeber- und Arbeitnehmerbeitrag sowie die Umlagen) ab. Weiterhin erstattet S der R Fahrtkosten in Höhe von (12 km x 0,30 € x 15 Arbeitstage =) 54 €. Der Arbeitgeberbeitrag zur Sozialversicherung (vereinfachte Berechnung) beträgt 183,75 € monatlich. Der gesamte Lohn wird per Überweisung gezahlt.

Lösung: Sozialversicherungspflichtige Beschäftigung und Steuerermäßigungen

S kann die Aufwendungen für das sozialversicherungspflichtige haushaltsnahe Beschäftigungsverhältnis als Steuerermäßigung geltend machen (§ 35a Abs. 2 EStG).

S kann insgesamt 2.670,60 € als Steuerermäßigung geltend machen.

Steuerrecht online lernen

Von A wie Abendlehrgang bis Z wie Zeitmanagement – wir begleiten Sie nicht nur fachlich, sondern auch organisatorisch.

- StB-Kurse für jeden Wissensstand, die Sie optimal auf das Examen vorbereiten

- Online-Lehrgänge, für Ihre berufliche Weiterbildung

- Mitarbeiterschulungen, auf Ihr Unternehmen zugeschnitten und kostengünstig

Zertifizierte + staatlich geförderte Steuerberater-Weiterbildung

Ohne Gewähr.