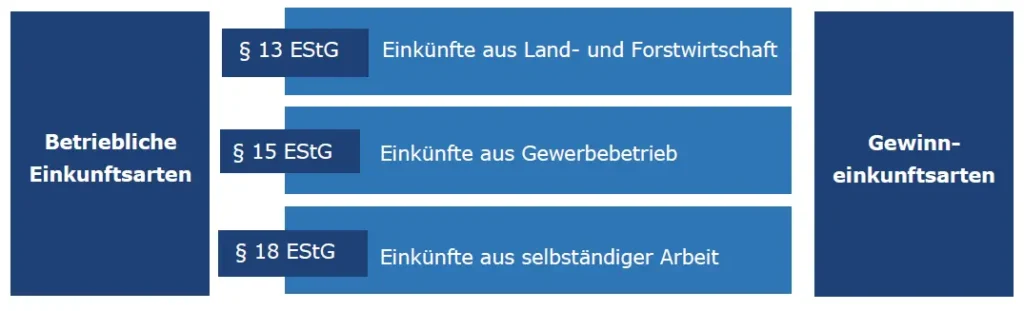

Kursübersicht > Einkommensteuer > Gewinneinkunftsarten | Einkommensteuer

Gewinneinkunftsarten | Einkommensteuer

Hier erfahren Sie alles Wichtige zu unterschiedlichen Gewinneinkunftsarten.

Inhaltsverzeichnis

Gewinneinkunftsarten

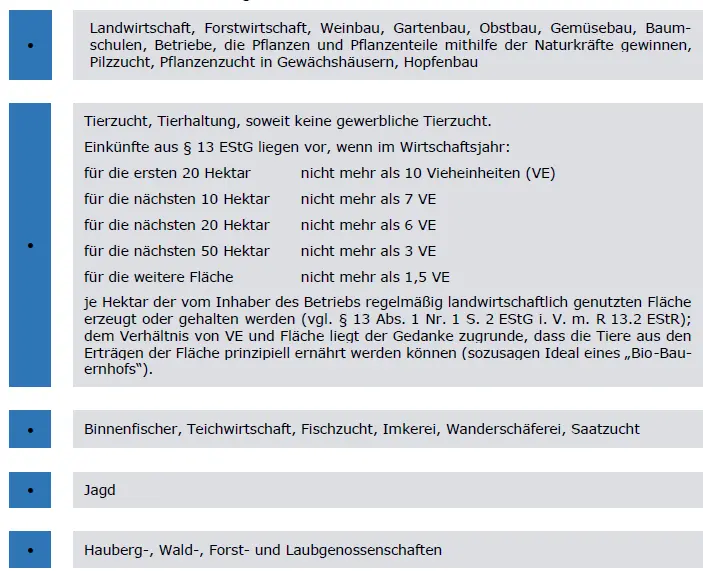

Gewinneinkunftsarten: Einkünfte aus Land- und Forstwirtschaft – §§ 2 Abs. 1 S. 1 Nr. 1 EStG i. V. m. § 13 EStG

Die Einkünfte aus Land- und Forstwirtschaft werden bei der Ermittlung des Gesamtbetrages der Ein-künfte nur berücksichtigt, soweit sie den Betrag von 900 € (bei Zusammenveranlagung 1.800 €) übersteigen. Dies gilt allerdings nur, wenn die Summe der Einkünfte ohne Berücksichtigung des Freibetrages 30.700 € (bei Zusammenveranlagung 61.400 €) nicht übersteigt (§ 13 Abs. 3 S. 1 bis 3 EStG).

Gewinneinkunftsarten: Einkünfte aus Gewerbebetrieb – § 2 Abs. 1 S. 1 Nr. 2 EStG i. V. m. § 15 EStG

Hierbei handelt es sich um den Auffangtatbestand der drei betrieblichen Einkunftsarten, d. h., er greift erst dann, wenn keine Einkünfte aus Land- und Forstwirtschaft und aus selbständiger Tätigkeit vorliegen.

Es handelt sich um Einkünfte aus gewerblichen Unternehmen. Solche liegen vor, wenn – dies gilt für alle betrieblichen Einkünfte – eine Tätigkeit (§ 15 Abs. 2 EStG)

- selbständig,

- nachhaltig,

- mit Gewinnerzielungsabsicht,

- als Beteiligung am allgemeinen wirtschaftlichen Verkehr,

- und nicht als bloße Vermögensverwaltung durchgeführt wird (siehe Abgrenzungskriterien).

Steuerrecht online lernen

Von A wie Abendlehrgang bis Z wie Zeitmanagement – wir begleiten Sie nicht nur fachlich, sondern auch organisatorisch.

- StB-Kurse für jeden Wissensstand, die Sie optimal auf das Examen vorbereiten

- Online-Lehrgänge, für Ihre berufliche Weiterbildung

- Mitarbeiterschulungen, auf Ihr Unternehmen zugeschnitten und kostengünstig

Zertifizierte + staatlich geförderte Steuerberater-Weiterbildung

Ohne Gewähr.