Kursübersicht > Einkommensteuer > Steuerermäßigung bei Einkünften aus Gewerbebetrieb (§ 35 EStG) | Einkommensteuer

Steuerermäßigung bei Einkünften aus Gewerbebetrieb (§ 35 EStG) | Einkommensteuer

Hier erfahren Sie alles Wichtige zum Thema Steuerermäßigung bei Einkünften aus Gewerbebetrieb (§ 35 EStG) und erhalten ein Beispiel.

Inhaltsverzeichnis

Durch § 35 EStG wird die Gewerbesteuer pauschaliert auf die Einkommensteuer des Unternehmers oder Mitunternehmers angerechnet (Ermäßigungshöchstbetrag). Das Vierfache des Gewerbesteuermessbetrages[1] wird von der Einkommensteuer abgezogen.

[1] Bis 31.12.2019: 3,8-Fache des Gewerbesteuermessbetrages.

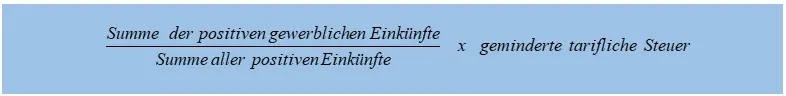

Der Ermäßigungshöchstbetrag ermittelt sich wie folgt:

Gewerbliche Einkünfte im Sinne der Vorschrift sind die der Gewerbesteuer unterliegenden Gewinne und Gewinnanteile, soweit sie nicht nach anderen Vorschriften von der Steuerermäßigung ausgenommen sind. Die geminderte tarifliche Steuer ist die tarifliche Steuer nach Abzug von Beträgen aufgrund der Anwendung zwischenstaatlicher Abkommen und nach Anrechnung der ausländischen Steuern (§ 34c Abs. 1 und 6 EStG und § 12 AStG).

Hinweis:

Da es sich um eine Tarifermäßigung handelt, ist eine Maximalanrechnung nur in Höhe der tariflichen Einkommensteuer nach Verminderung um sonstige Steuerermäßigungen, aber vor Abzug von Parteispenden (§ 34g EStG) und Steuerermäßigung für haushaltsnahe Aufwendungen (§ 35a EStG) möglich (§ 35 Abs. 1 S. 1 EStG).

Auch erfolgt die Anrechnung nur insoweit, als der Anrechnungsbetrag auf anteilig im zu versteuernden Einkommen enthaltene gewerbliche Einkünfte entfällt.

Beispiel: Steuerermäßigung bei Einkünften aus Gewerbebetrieb (§ 35 EStG)

A, nicht verheiratet, hat Einkünfte aus Gewerbebetrieb i. H. v. 49.500 € und aus nichtselbstständiger Arbeit i. H. v. 30.000 €. Das zu versteuernde Einkommen soll 67.500 € betragen. Der Hebesatz beträgt 520 %.

Lösung: Steuerermäßigung bei Einkünften aus Gewerbebetrieb (§ 35 EStG)

Da positive Einkünfte aus mehreren Einkunftsarten vorliegen, wird die tarifliche Einkommensteuer, die auf die gewerblichen Einkünfte entfällt, durch den Quotienten positive gewerbliche Einkünfte zu allen positiven Einkünften ermittelt.

Einkommensteuer

ESt nach Grundtabelle (gültig ab 01.01.2024) = 17.713 €

Gewerbesteuer

Eink. aus Gewerbebetrieb 49.500 €

./. FB § 11 Abs. 1 S. 1 Nr. 1 GewStG 24.500 €

Gewinn 25.000 €

Da keine Hinzu- und Abrechnungen gemäß §§ 8, 9 GewStG vorzunehmen sind, entspricht der Gewinn in Höhe von 25.000 € dem Gewerbeertrag (§ 7 GewStG).

Gewerbeertrag 25.000 € x 3,5 % Steuermesszahl = 875 € Steuermessbetrag.

Steuermessbetrag 875 € x Hebesatz 520 % = 4.550 € Gewerbesteuer.

Ermittlung der Steuerermäßigung bei Einkünften aus Gewerbebetrieb nach § 35 EStG:

Steuermessbetrag 875 € x 4 = 3.500 € Anrechnungsbetrag.

Tarifliche Einkommensteuer prozentual

62 % von 17.713 € 10.982 €

./. Anrechnungsbetrag ./. 3.500 €

verbleibende Einkommensteuer 7.482 €

+ 38 % von 17.713 € + 6.730 €

gesamte Tarifbelastung 14.212 €

Steuerrecht online lernen

Von A wie Abendlehrgang bis Z wie Zeitmanagement – wir begleiten Sie nicht nur fachlich, sondern auch organisatorisch.

- StB-Kurse für jeden Wissensstand, die Sie optimal auf das Examen vorbereiten

- Online-Lehrgänge, für Ihre berufliche Weiterbildung

- Mitarbeiterschulungen, auf Ihr Unternehmen zugeschnitten und kostengünstig

Zertifizierte + staatlich geförderte Steuerberater-Weiterbildung

Ohne Gewähr.